Wenn der Zoll rückwirkend Geld will, sollten Unternehmen sich zur Nachzahlung von Zoll vom Anwalt beraten lassen. Die finanziellen Konsequenzen sind oft enorm.

Rückwirkende Zollnachzahlungen sind für Unternehmen äußerst ärgerlich. Oft ist das Geschäft auf Basis der Zollanmeldung kalkuliert worden und kann so defizitär werden. Der verzollende Empfänger trägt dafür das Risiko einer Nachzahlung an den Zoll. Doch nicht immer sind nachträgliche Zollforderungen rechtens, wie unseres Anwälte für Zollrecht aus der Beratungspraxis wissen.

Es gibt viele Gründe, wieso Unternehmen an den Zoll nachzahlen müssen. Unsere Zollanwälte sehen als häufigste Gründe die nachfolgenden:

- falsche Zolltarifnummer verwendet, die zur Nachzahlung von Zoll führt

- Erhöhung des Zollwerts durch unberücksichtigte Lizenzgebühren und Kosten

- Im Rahmen einer Zollbeschau werden abweichende Merkmale der Ware festgestellt, z.B. durch eine Probe

- Der Zoll erkennt Ursprungszeugnisse nicht an und fordert zur Nachzahlung von Antidumpingzoll auf

Zollprüfung führt oft zu Nachzahlungen von Zoll

Oft deckt der Zollprüfer bei einer Zollprüfung auf, dass in der Vergangenheit falsche Zollanmeldungen abgegeben wurden. Das Hauptzollamt wird dann rückwirkend eine Zollnachzahlung aussprechen.

Unternehmen müssen dann die Differenz zwischen den bezahlten Einfuhrabgaben und den tatsächlich geschuldeten Einfuhrabgaben zahlen. Es müssen also Zoll und Einfuhrumsatzsteuer nachgezahlt werden.

Doch die Nachzahlung ist nur die Spitze des Eisberges. Regelmäßig geht mit der Nacherhebung auch ein Ordnungswidrigkeitenverfahren einher. Im schlimmsten Falle sogar ein Zoll-Strafverfahren.

-

Nacherhebung bedeutet, dass der Zoll noch weitere Einfuhrabgaben beim Unternehmen anfordern kann. Auch wenn der Zollbescheid abschließend festgesetzt ist, kann der Zoll trotzdem eine Nacherhebung vornehmen. Dieses geht sogar bis zu 10 Jahre rückwirkend, wenn vorsätzlich gehandelt wurde. Im Regelfall bedeutet eine Nacherhebung aber nur eine Rückwirkung von drei Jahren.

-

Wenn der Zoll eine Nachzahlung fordert, macht ein Einspruch auf jeden Fall Sinn. Aber auch ein Antrag auf Erstattung sollte gestellt werden. Der Zoll gibt dazu ein Musterformular (0223) heraus, an dem Sie sich orientieren sollten.

-

Wie hoch die Zollnachzahlung ausfällt, hängt vom Warenwert ab. Die Nacherhebung wird so berechnet, was normalerweise bei der Einfuhr hätte gezahlt werden müssen. Der Zollsatz wird dann auf den Zollwert bemessen.

-

Ob auch der Versender Schuldner einer Nachverzollung werden kann, hängt davon ab, ob dieser die Zollanmeldung abgegeben hat. Meist ist das nicht der Fall. Sollte der Verkäufer aber falsche Angaben im Kaufvertrag gemacht haben, stehen dem Importeur möglicherweise Rückgriffsansprüche zu.

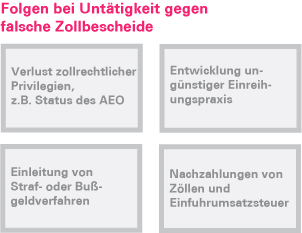

Konsequenzen falscher Zollanmeldungen:

- Nachverzollung und Nachzahlung von Einfuhrumsatzsteuer

- Auswirkungen auf die Beteiligtenbewertung

- Ordnungswidrigkeitenverfahren und Strafverfahren wegen falscher Verzollung

Unternehmen haften für falsche Zollanmeldungen der Spedition

Die Zölle werden aufgrund der Zollanmeldung festgesetzt. In der Regel lassen Unternehmen sich dabei von Speditionen vertreten und von diesen die Zollanmeldungen erstellen. Viele glauben, damit auf der sicheren Seite zu sein.

In der Praxis treten Speditionen als Vertreter für die importierenden Unternehmen auf. Das bedeutet, dass das Unternehmen selbst das Risiko dafür trägt, dass die Zollanmeldung durch den Spediteur korrekt ist. Ist sie das nicht, drohen Nachzahlung von Zoll, die rückwirkend festgesetzt werden können. Auch wenn der Großteil von Zollanmeldungen wohl korrekt ist, so beobachten wir in der Praxis immer wieder falsche Anmeldungen.

Gerade beim Zollwert gibt es oft Nachzahlungen, weil die Anmeldung falsch war

Teilweise geschehen diese aus Sorglosigkeit, teilweise aber auch aufgrund fehlender Kenntnisse über die Prozesse im importierenden Unternehmen oder hinsichtlich der Warenbeschaffenheit. So kann Ware beispielsweise mit der falschen Zolltarifnummer eingeführt werden werden. So drohte einem Milchbetrieb aus Österreich in Deutschland eine Nachzahlung von über einer halben Million Euro, weil die Firma habe über Monate hinweg ein laktoseähnliches Beiprodukt aus der Schweiz in die EU eingeführt hatte, bei der Zollanmeldung aber angab, billigere Molke zu importieren.

Teilweise kommt es auch dazu, dass die Spedition Hinzurechnungen zum Zollwert unterlassen hatte (in der Praxis werden z.B. oft Lizenzgebühren nicht dem Zollwert hinzugerechnet).

Nachverzollung ist Pflicht des Unternehmens

Unternehmen sind zudem dazu verpflichtet, eine Nachverzollung vorzunehmen, wenn sie erkennen, dass sie eventuell einen Fehler gemacht haben.

Unternehmen müssen daher eine Korrektur der alten Zollanmeldung vornehmen und ggf. von sich aus darauf hinweisen, dass der Zollbescheid korrigiert werden muss. Man spricht hier auch von einer Nachverzollung.

Eine solche Nachverzollung bringt dann mit sich, dass der Zoll einen entsprechenden Bescheid erlässt, der zu einer Nachzahlung führt. Bevor Unternehmen also eine Nachverzollung veranlassen, sollte anwaltliche Beratung in Anspruch genommen werden.

Nicht jede Nachzahlung ist berechtigt

Doch nicht jede Nachzahlung von Zöllen ist berechtigt. Die Hauptzollämter versuchen teilweise Nacherhebungen durchzusetzen, die nicht rechtens sind.

So regelt der Unionszollkodex genau, wann eine sogenannte „nachträgliche buchmäßige Erfassung“ – also die nachträgliche Festsetzung von Einfuhrabgaben in Deutschland und der Europäischen Union erfolgen darf. Sind diese Voraussetzungen nicht erfüllt, so scheidet eine Nacherhebung aus.

In manchen Fällen können Unternehmen sich auf Vertrauensschutz gegen die Nachzahlung berufen. In wiederum anderen Fällen ist die Rechtsauffassung des Zolls schlichtweg fehlerhaft.

Unsere Anwälte für Zollrecht prüfen jede Zollnachzahlung genau und beraten Sie, wie Sie Zollnachzahlungen vermeiden oder jedenfalls eine Stundung beim Zoll erreichen können.

Dieser Artikel wurde am 27. April 2014 erstellt. Er wurde am 07. Mai 2020 aktualisiert. Die fachliche Zweitprüfung hat Rechtsanwalt Dr. Tristan Wegner durchgeführt.

Ihr Ansprechpartner

-

RechtsanwaltABC-Str. 2120354 HamburgRechtsanwalt Anton Schmoll berät im Zollrecht, zum Außenwirtschaftsgesetz und zur Verbrauchssteuer. Er ist seit 2013 für die Kanzlei tätig und hat seitdem in zahlreichen Verfahren vor dem Bundesfinanzhof und der Europäischen Kommission das Zollrecht maßgeblich weiterentwickelt.